Diese Thematik ist mittlerweile in aller Munde und hochaktuell insbesondere in größeren Konzernen oder auch mittelständischen Unternehmen. Hintergrund der steigenden Brisanz ist, dass steuerliche Fehler immer strenger verfolgt werden, was in vielen Fällen bei der Straf- und Bußgeldstelle endet. Um schwerwiegende Fehler zu vermeiden oder um zu dokumentieren, dass man trotz Fehler gewissenhaft und verantwortungsbewusst gehandelt hat, ist ein internes Kontrollsystem zu etablieren. Ein solches System sollte neben einer hohen Effektivität steuerliche Fehler vermeiden oder aufdecken, wobei man hier die wirtschaftlichen Folgen beachten bzw. die internen Geschäftsprozesse nicht unnötig belasten sollte.

Abhängig von der Größe der einzelnen Unternehmen sind unterschiedliche Maßnahmen für ein effektiv funktionierendes Kontrollsystem notwendig. Je größer die Unternehmen, je verschachtelter die Unternehmensstrukturen oder je komplexer die Organisationsstrukturen sind, umso mehr wächst das Fehlerrisiko, was die Anforderungen an einem steuerlichen Kontrollsystem erhöht.

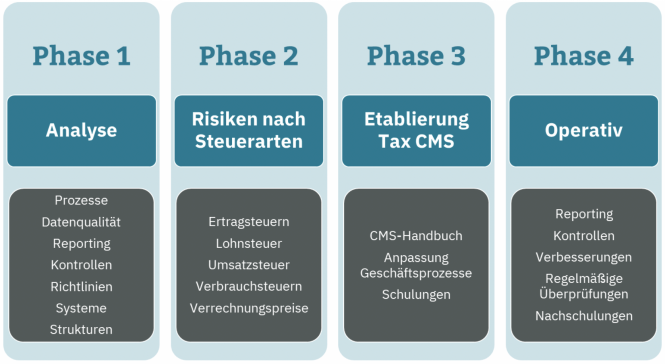

Eine Einführung eines Tax Compliance Management System (Tax CMS) sollte gut überlegt und durchdacht sein. Nach einer allgemeinen Geschäftsprozessanalyse sind die Risikofelder der einzelnen Steuerarten zu definieren. Auf dieser Basis wird in Phase 3 das interne Kontrollsystem auf die Anforderungen der Steuergesetze optimiert und angepasst. Nach operativer Einführung des Systems ist eine laufende Überwachung und Überprüfung des Tax CMS erforderlich und ist aufgrund von aufgetretenen Fehlern oder Gesetzesänderungen fortlaufend anzupassen.

Was sind meist die Probleme bei der Einführung eines Tax Compliance Management Systems?

In größeren oder mittelgroßen Unternehmen ist die Verantwortung einzelner Geschäftsprozesse auf mehrere Abteilungen verteilt. Jeder Fachbereich ist auf sein Verantwortungsbereich spezialisiert, kennt aber oft nicht die Anforderungen der anderen Abteilungen. Daher ist für eine erfolgreiche Einführung eines Tax CMS ein gegenseitiges Verständnis der Fachbereiche zu schaffen, was in einem gut organisierten Einführungsprojekt erreicht werden kann. Meist gibt es zwischen den Fachbereichskollegen und den Steuerexperten Verständnisprobleme, da man sich schwierig in die Thematik des anderen hinein versetzen kann.

Wie können wir Ihnen helfen?

Wir können Sie in allen Phasen bei Einführung eines Tax CMS sehr effektiv begleiten und beraten, da sich das Steuerfachwissen und die Kenntnisse über die kaufmännischen Geschäftsprozesse in einer Person vereinen, was insbesondere für die Getränkebranche (Brauereien, Mineralbrunnen, Getränkefachgroßhandel) fast umfassend gilt. Über sehr viele Jahre haben wir Erfahrungen in sehr komplexen Geschäftsprozessen sammeln können. Hier braucht man nur auf die Anforderungen der Verbrauchsteuern (u.a. Biersteuer, Branntwein, Stromsteuer) und der Umsatzsteuer hinzuweisen. In der Getränkeindustrie ist eine hohe Komplexität vorhanden verbunden mit einem hohen Fehlerrisiko bei logistischen Prozessen (z.B. Pfand, Ausfuhr) oder beim Gastronomiegeschäft, wo sich die steuerlichen Regelungen in den Gastronomieverträgen bei den sehr vielen Gestaltungsmöglichkeiten oft schwierig darstellen. Nicht zu vergessen sind auch noch die lohnsteuerrechtlichen Anforderungen, die immer weiter verschärft werden und in sehr vielen Geschäftsprozessen Beachtung finden müssen.

Was sind Ihre Vorteile?

Durch unser Know-how kann ein Einführungsprojekt insbesondere in der Getränkebranche sehr effektiv umgesetzt werden. Zudem besteht die Möglichkeit, dass durch die Geschäftsprozessanalyse in Phase 1 eine Optimierung einzelner Geschäftsprozesse realisiert werden kann, was nachhaltig einen positiven wirtschaftlichen Effekt hat.